Il divario tra economia reale e finanza oggi è sempre più evidente. Una netta differenza tra merci, immobili, terreni, fabbriche, (economia reale) e liquidità, titoli, finanziamenti, derivati (finanza). Le imprese produttive dell’ economia reale cercano risorse per i propri investimenti in immobilizzazioni, in risorse tecnologiche ed umane. Gli investitori ricercano opportunità di rendimenti. Il denaro entra nel circuito dell’economia reale come investimento per le attività e per la produzione per poi ritornare al sistema finanziario sotto forma di investimento (i guadagni ottenuti dall’economia reale) e di restituzione prestiti, interessi e spese.

Mercato finanziario

Il mercato finanziario supporta l’ economia reale con la creazione di valore e di innovazione ed la finanza con il rendimento del capitale investito. Nonostante tale correlazione di base, oggi il divario tra economia reale e finanza si sta allargando. Un primo motivo è la tempistica. Mentre i dati economici si riferiscono a misurazioni concrete avvenute e passate , la finanza invece guarda al futuro. Si acquistano dei titoli scommettendo sulla loro rivalutazione. Proprio il prendere posizione su eventi futuri probabili, ma non certi, è all’origine del divario. Infatti spesso si creano eccessive aspettative rispetto a quello che concretamente si realizzano. Aspettative spesso perfino eccessive in relazione ai fondamentali: situazioni che portano alla formazione di bolle speculative.

QE – Quantitative easing

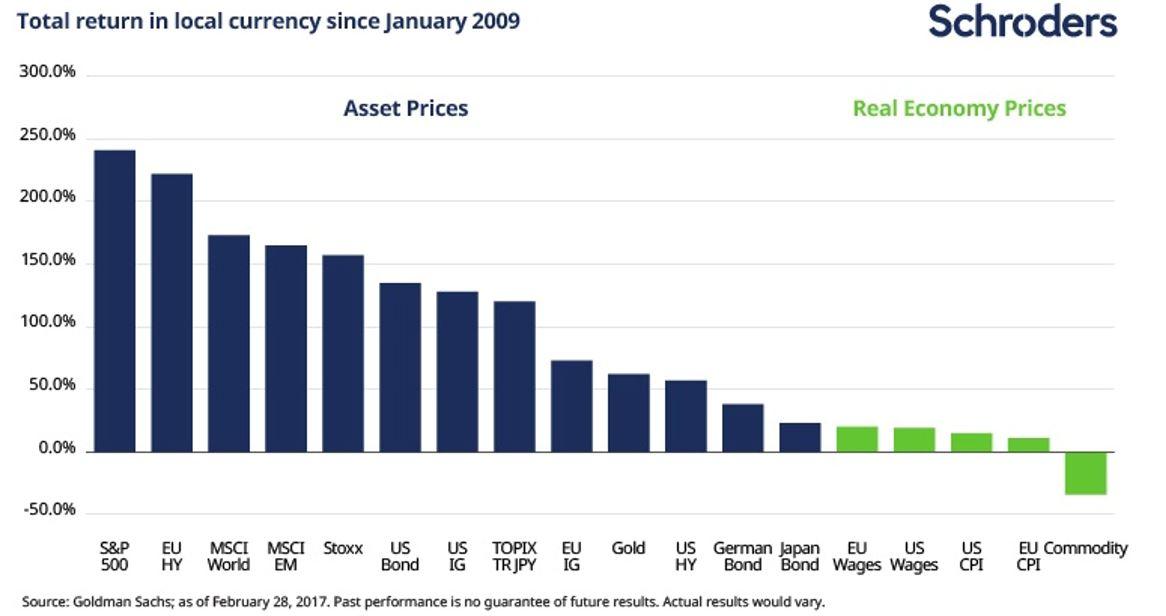

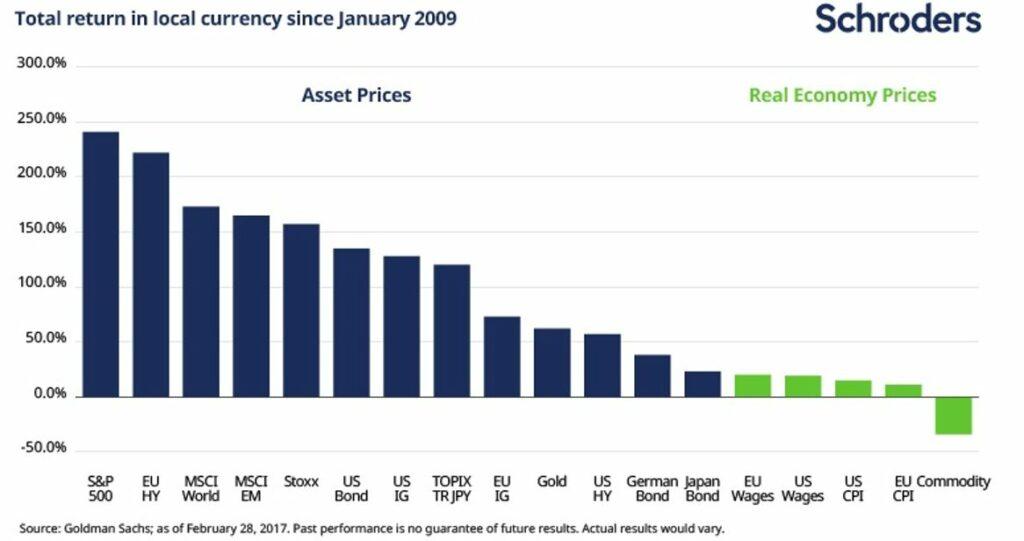

Un secondo motivo della distinzione tra economia reale e finanza è negli ultimi anni nell’ operato delle principali banche centrali. I vari quantitative easing nel mondo hanno influenzato decisivamente l’ andamento dei mercati. La ricchezza artificiale che si è venuta a generare ha condizionato i vari mercati accomunati tutti in trend unidirezionali rialzisti. A più di 10 anni dalla crisi finanziaria la valutazione degli assets finanziari è nettamente maggiore di quello dell’economia reale. Si noti nel grafico in alto la voce salari ed inflazione (wage, cpi). Tale divergenza è dovuta all’ attuazione di politiche monetarie (QE) senza precedenti. Tale politiche hanno avuto pesanti effetti distorsivi sulla volatilità e propensione al rischio degli investitori.

Tassi artificialmente bassi + alte valutazioni degli asset + revisione al ribasso degli utili aziendali (pre-Coronavirus) + crescita indebitamento paesi= ALLARME.

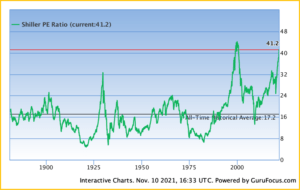

Shiller P/E indicator

Il rapporto tra prezzo ed utile per azione (price/earning) indica quanto un investitore è disposto a pagare per ottenere una unità di utile di quella società.

L’ indicatore CAPE, Cyclically Adjusted P/E (conosciuto come Shiller P/E) valuta su un orizzonte temporale lungo i mercati azionari. Tale indicatore rielabora il rapporto tra prezzo e media decennale degli utili corretti per l’inflazione.

Un rapporto maggiore rispetto alla media storica indica una sopravvalutazione del mercato, un rapporto minore invece segnala una sottovalutazione. L’indice di Shiller P/E, mostra al 10/11 come l’ indice S&P500 scambi 41,2 volte la media a 10 anni del price /earnings a 12 mesi contro una media storica di 17,2. Livello superiore alla crisi del 1929 ed a quella degli anni ’80 ed a quella del 2007.

Buffet Indicator

Un altro indice utilizzato per determinare se un mercato sia sopravvalutato o sottovalutato è il cosiddetto Buffett indicator . E’ il rapporto dell’ index Wilshire5000 (tutte le società quotate ) e il PIL (GDP) del mercato USA.

. E’ il rapporto dell’ index Wilshire5000 (tutte le società quotate ) e il PIL (GDP) del mercato USA.

Il valore storico medio negli Stati Uniti è stato intorno al 80% . Il minimo del 35% nel 1982 ed un massimo parziale del 148% per la bolla dotcom 2000.

Al 10/11/2021 il valore del Buffet Indicator è pari al+210,1% suggerendo, come il CAPE, molta, davvero molta cautela riguardo alle prospettive future del mercato finanziario.

Bisogna riflettere e tornare a pensare al ruolo di sostegno che la finanza deve avere per l’ economia reale. Una finanza meno speculativa e più costruttiva. Un economia reale coinvolta in quei cambiamenti strutturali macro e socio – economici, più rispettosa dell’ ambiente.

Diverse bolle come ho già scritto:

- Il paradosso di questo secolo di migliaia di miliardi di obbligazioni a tasso negativo. “Dover pagare per prestare soldi ad un emittente” .

- il debito dei paesi sovrani

- high yield e leveraged loans

- auto e student loans

- bolle immobiliari

Sembra quasi scontato che non si potrà continuare ad avere enorme liquidità a tassi zero o negativi.

Fondamentale sarà il controllo della curva dei tassi (in rialzo).

I contenuti del presente articolo hanno valore di opinione. Hanno scopo puramente informativo. Non rappresentano in alcun modo un’offerta di vendita. Né di sollecitazione all’ investimento. Né di sollecitazione al pubblico risparmio.